首页 >财税热点

> 行业资讯

>

首页 >财税热点

> 行业资讯

> 内容详情

紧急通知!个体户经营所得汇算清缴有重大变化!税务系统开始自动监控成本了!

一起来看看~

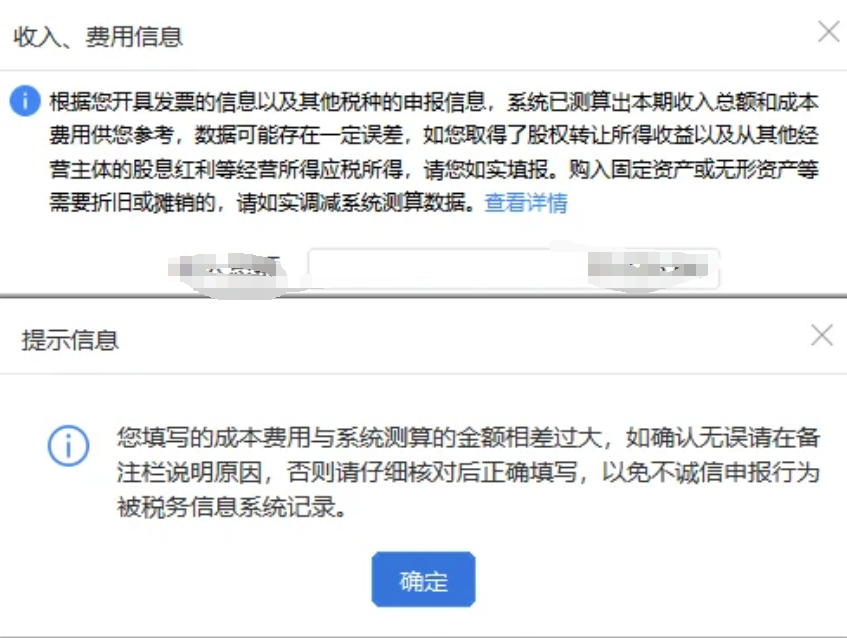

近日,很多个体户在进行经营所得的汇算清缴时出现了系统自动取数的情况:

小编提醒:

大家在日常工作中一定要索要成本发票,不要虚增成本!金税四期系统上线,企业一定要及时自查账务,确保财税合规,避免不必要的税务风险!

除了成本费用监控外,纳税人的“有销无进、有进无销、进销不匹配”也是税务局关注的对象,来看看下边这个案例:

近日,第一稽查局接到征管部门提供的涉税疑点线索:M公司进销不匹配,疑似虚开增值税发票。检查人员分析发现,该公司经营范围为建筑工程机械与设备租赁,已连续三个月未进行纳税申报,被认定为非正常户,欠缴税款17.5万元。 涉税信息显示,该公司在2020年9月至2021年7月,短短11个月内,4次变更经营地址,11次更换办税员,行为明显不符合生产经营常规,并且公司法定代表人、财务负责人和办税员电话均无法接通,邮寄送达税务文书时也均被退回。经现场勘验,检查人员确定该公司登记地址为虚假场所。 检查人员查阅M公司纳税申报和发票数据发现,在该企业进项发票中,并无塔吊、渣土车、吊车等经营设备的购进及租赁费用支出,资产负债表中“固定资产”一栏始终额度为零,所得税申报表中也未见租赁费用支出。这表明M公司对外出租机械设备业务并不真实。 同时,企业还有进销不匹配的问题:作为完全从事设备动产租赁业务的企业,M公司货物购进却以轮胎、机油、蓄电池等为主,累计占比高达74.71%。资金流检查也显示该企业运营异常:下游企业有151.3万元未收款,上游企业有1465.72万元未付款。M公司账户资金快进快出,并不停留。 最终,在检查人员锲而不舍地追查之下发现了M公司虚构业务、虚开发票的种种违法行为,并对该公司作出了处罚。

二、什么是“有销无进”?有何风险?

三、什么是“有进无销”?有何风险?

违法事实:

你公司在2019年至2020年期间存在“有进无销”现象,即抵扣了货物的进项,但未见相应货物销项。经查,你公司该部分进项对应的货物已经销售给其他纳税人(大部分为小规模纳税人)并取得了收入,这部分未开票也未计入收入(其他纳税人最终将这些货物卖给医院)。

处罚决定:

追缴该公司2019至2020年度期间少缴纳的增值税5147620.23元、城市维护建设税51476.2元、印花税13423.4元、企业所得税10446917.36元,并对其少缴纳的上述税款处一倍的罚款计:15659437.19元。

四、进项票和销项票,一定要完全一致吗?

让我们来具体问题具体分析:

1.对于生产企业

首先,对于生产企业来说,进销项发票不一致是正常的。为什么这么说呢?

案例:

山东菏泽一家经营电脑的一般纳税人商贸公司,由于进销不一致被预警,金税三期系统显示该公司当年度大量存在购进的各种“电脑配件”、但是开具的销项却是某某“电脑”的情况。

经过税局评估科人员实地调查落实,证实该公司业务是真实的,不存在变名虚开等问题,进项税额也符合抵扣的规定,该商贸公司之所以购进的“电脑配件”开具“电脑”的销项,是因为一直从事组装业务。 最后,税局让公司会计写了一份书面说明,解除了预警风险,同时税局人员建议该企业负责人变更经营范围,在经营范围中加上比如组装、委托加工等项目,避免经常出现进项不一致带来的涉税嫌疑。

就如上述案例所说,该企业购进电脑配件,销售的却是电脑,当然购进发票和销售发票内容就不一致了。比如汽车生产企业,购进汽车制造的零件,销售的是整部汽车,这样进和销的内容自然也不一致了。根据我国相关发票管理办法规定,生产企业是允许这样的“进销不一致”的。

2.对于批发企业

比如药品、食品、服装等等行业,批发企业都是买什么、销售什么,这很正常。如果说你买进了衣服,却销售了药品,这当然就不正常了,这种进销不一致是肯定不行的。并且,即便是进销同一件商品,它的其他参数也必须要一致,对于完全相同的一件商品来说,其上游、下游开票,都理当保持一致。何况还有各种商品管控。

3.对于计量单位

这个也需要分具体情形,比如衣服,通常就是一件或者一套之类的,这个进销都是一样的。但是也有的商品不一定单位不变,比如面粉,商场购进时,有可能批量购买,采购发票计量单位是“吨”;但是商场向消费者零售,那就不可能是“吨”了,比如“千克”。这样进、销计量单位并不一致,但这其实是符合实际情况的。当然,这种情形下,账务处理之时,购进时最好就按照“千克”换算入账,否则后续处理也是麻烦。

4.关于银行账号

一个公司,通常当然并非一个银行账号。比如甲公司,购买货物时,供应商开具“购买方银行账户”为A账号;然而,甲公司对外销售时,发票上“销售方银行账户”则是B账户。这是否可以呢?

个人认为,只要A、B两个账号确实属于甲公司实际账户,确实分别使用了这两个账户进行了付款、收款,则即与事实相符,不能因此说发票开具错误。

注:关于这个问题,浙江12366中心答复“企业开票信息中,银行账户栏目有什么要求?是否必须是公司基本户”这个问题时也有明确,“发票据实开具,填写企业银行账户即可”。

最后,用一个反例来倒推一下,即使属于“商贸企业”,购销发票票面信息完全一致有可能是无法实现的。比如供应方是一般纳税人,而商贸企业是小规模纳税人,或者反之;又比如供应方依法免征增值税,而商贸企业需要依法缴纳增值税,或者反之。这样必然导致商贸企业购进、销售发票税率一栏不会一致。

总之,购进、销售发票信息一致自属正常,不一致也非不可,关键在于实事求是,与业务实际情况真实相符,这才是最重要的。

五、如何应对“有销无进”“有进无销”?

无论是有销无进,还是有进无销,如果是由客观原因造成的,那么在被税务检查时,说明自己的切实情况即可。但如果是主观原因造成的,那就有偷漏税的嫌疑了。

因此,纳税人需要做好以下几点:

1、遵守法律法规

纳税人在经营活动中,应该遵守《中华人民共和国增值税暂行条例》《中华人民共和国发票管理办法》等相关法律法规,按照规定的期限、顺序、栏目、联次等开具发票,并按照规定的时间、方式、内容等进行纳税申报和报送资料。

2、合理选择供应商

纳税人在购进货物或服务时,应该尽量选择有开票资质的供应商,避免从没有开票资质的供应商处购买。如果必须从没有开票资质的供应商处购买,应该要求其提供其他合规凭证,如收据、合同等。

3、及时索要发票

纳税人在购进货物或服务时,应该及时向供应商索要有效的增值税发票或其他合规凭证,并保存好相关的原始凭证。如果供应商拒绝或延迟开具发票,应该及时向税务局举报。

4、合理安排业务流程

纳税人在开展业务活动时,应该根据自己的实际情况,合理安排业务流程,避免出现有销无进或有进无销的情况。例如,如果是从事建筑安装服务,在施工阶段提供时,适用9%或11%(取决于建筑物类型)的增值税率;而在竣工验收后提供时,则适用3%或5%(取决于纳税人身份)的征收率。因此,可以在合同中约定在竣工验收后才收取服务费,以便享受较低的征收率。

来源:梅松讲税、税务师顾姐等