首页 >财税热点

> 行业资讯

>

首页 >财税热点

> 行业资讯

> 内容详情

年底了,除了过年放假外,较为期待的一件事就是“年终奖”了吧!年终奖全称全年一次性奖金,是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。但不限于年终发放,可以是一年发放一次的综合性奖金。

包括:年终加薪,实行年薪制和绩效工资办法的单位根据考核情况给员工兑现的年薪和绩效工资。

不包括:半年奖、季度奖、加班奖、先进奖、考勤奖等除全年一次性奖金以外的其它各种名目奖金(即,应与当月工资、薪金收入合并,按税法规定缴纳个人所得税)。

年终奖关联企业与个人,如何计算申报?如何筹划?有何注意事项?个税专项扣除如何筹划?

一、全年一次性奖金“分次取得”和“多处取得”怎么算税?

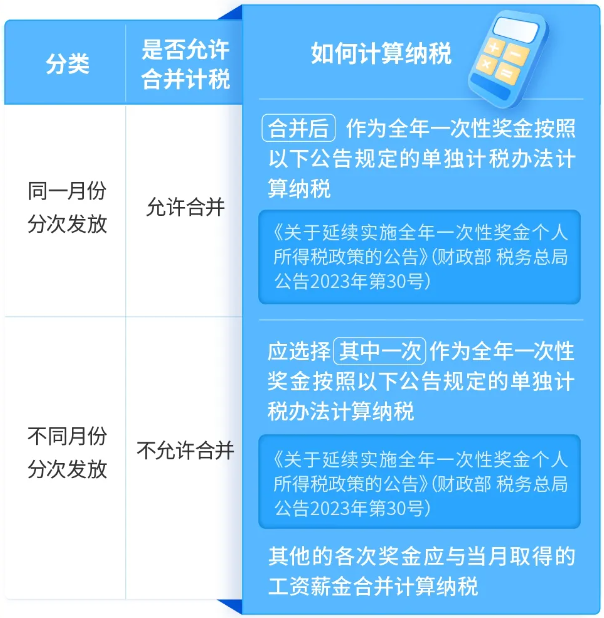

1、“分次取得”全年一次性奖金如何算税?

“分次取得”指的是个人从同一单位在一年内多次取得奖金的情况。

计税方法如下:

2、“多处取得”全年一次性奖金怎么计税?

“多次取得”指的是同一年度内个人从不同地方取得全年一次性奖金的情况。

计税方法如下:

对同一纳税人在同一年度,从多处取得全年一次性奖金的,不允许合并计税,只能选择一处发放的一次性奖金,选择单独计税方法。

例如,小美2024年从甲、乙两家公司都获得了年终奖,他只能选择在甲乙其中的一家公司的奖金单独计税,另一家公司的不能单独计税。

二、全年一次性奖金,合并计税和单独计税是什么意思?

新修订《个人所得法》规定,个人取得全年一次性奖金,应当并入当年“综合所得”,按纳税年度合并计算个人所得税。但2019年1月1日至2027年12月31日期间,全年一次性奖金可以选择不并入当年综合所得,单独计算纳税。具体计算公式及适用税率如下:

1、 并入综合所得计税

计算公式:

应纳税所得额=年收入(含年终奖收入)-减除费用-附加扣除-专项附加扣除-其他扣除

应纳税额=应纳税所得额×适用税率(表a)-速算扣除数(表a)

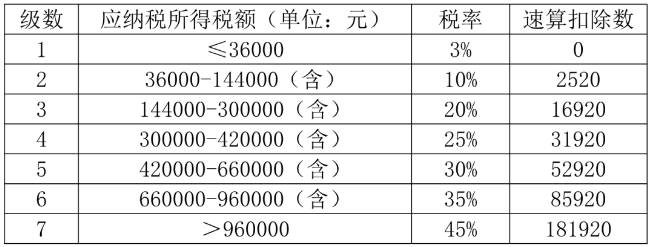

【表a】个人所得税综合所得适用税率表

【注】此方式以累计应纳税所得额判断适用税率进行计算。

2、单独计税(综合所得、全年一次性奖金分别计算)

计算公式:

①综合所得收入计税

应纳税额=(综合所得收入-减除费用-附加扣除-专项附加扣除-其他扣除)×适用税率(表a)-速算扣除数(表a)

【注】此处税率按【表a】确定

②全年一次性奖金收入计税

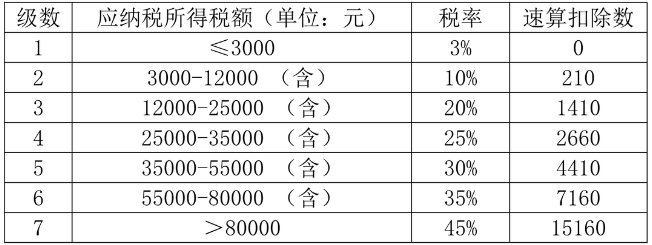

月纳税所得额=全年一次性奖金收入/12(根据月应纳税所得额结合【表b】确定税率)

全年一次性奖金收入应纳税额=全年一次性奖金收入×适用税率(表b)-速算扣除数(表b)

【表b】按月换算后的税率表

③合计应纳税额=综合所得收入应纳税额+全年一次性奖金收入应纳税额

【注】此方式需要分别针对综合所得与全年一次性奖金收入所得计税,确认税率的方式也不相同。

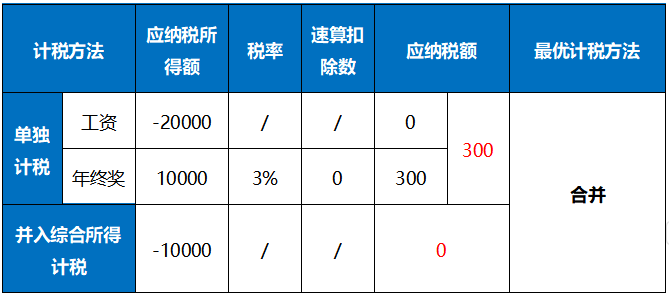

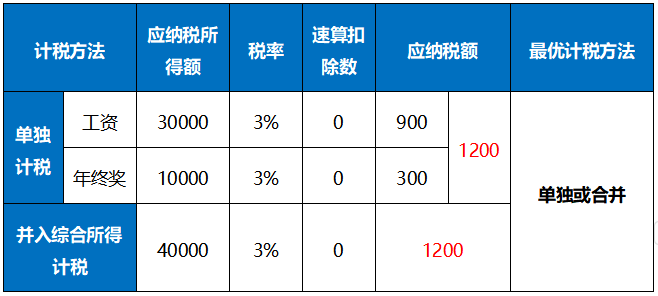

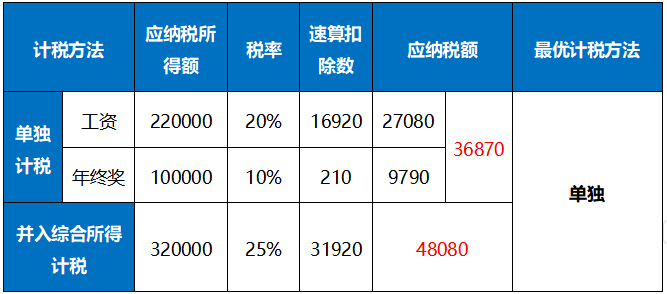

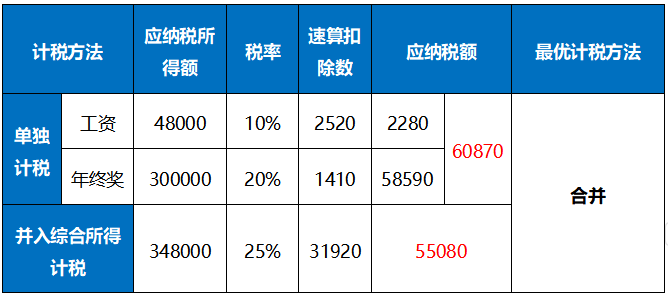

三、年终奖单独申报or并入综合所得?哪个更节税?

先通过不同代表形式案例展现,再针对不同点进行规划。

通过以上4个代表性案例的展示,到底选择单独还是合并需要综合考虑。

【筹划方案参考】

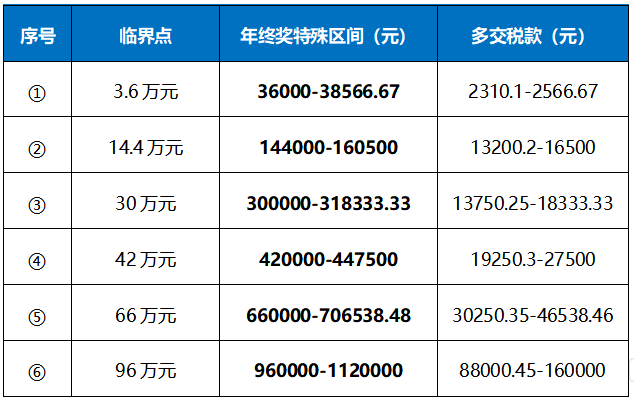

(1)单独计税避开金额“雷区”

根据单独计税的计算规则,年终奖存在无效区间。在此区间内,不但单位多发资金多承担成本,而且员工并不能增加收入甚至还会减少收入。可以参考以下6个特殊区间:

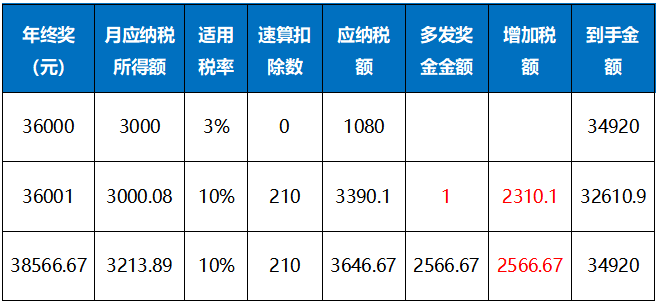

以第①区间测算为例:

通过以上测算结果看,无效区间起点36000多发1元,税负会增加2310.1,元,待达到上限38566.67元时,对于个人来说多发奖金部分直接填补了税负增加部分,对于企业来说直接增加2566.67的支出负担。

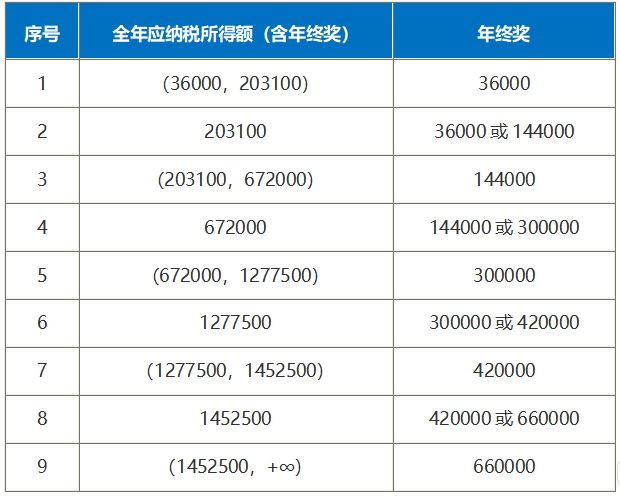

全年应纳税额(含年终奖)金额固定的情况下,可结合①的单独计税最优金额(3.6万、14.4万、30万、42万、66万、96万),可以进行综合所得与年终奖之间进行分配,最优区间参考如下:

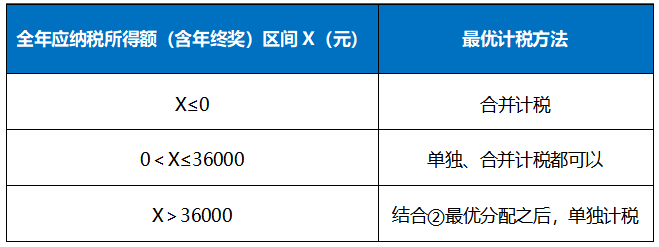

结合全年应纳税所得额(含年终奖)与②进行最优分配,最优计税方法选择建议如下:

Tips:

筹划只是不同处理方式的参考,具体以实际情况进行最优处理。无论是单独计算,还是并入综合所得,以下几点需要额外注意。

注意事项1:只能用一次

在一个纳税年度内,每一位纳税人,全年一次性奖金适用单独纳税的,只允许使用一次。

注意事项2:计税方式可选择

年终奖两种计算方式,可以选择其中一种,哪个节税按哪个算。

注意事项3:注意选择计税方式

如果不确定单独计算还是合并计算更划算,建议选择单独计算,这样汇算清缴时,有一次修改机会,单独计算的可以修改成并入综合所得;但是并入的年终奖不能再更改成单独计算。