首页 >财税热点

> 行业资讯

>

首页 >财税热点

> 行业资讯

> 内容详情

税务局调整了增值税的纳税申报,快跟小编一起来看看!

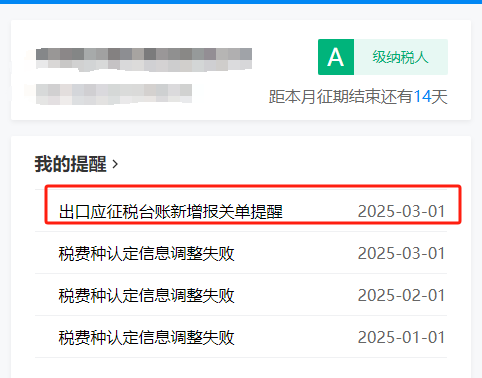

1、增值税申报变了!申报前必须确认这个事项

3月增值税申报前新增了《出口应征税台账新增报关单》确认功能。

以前经常漏申报出口征税项目,因为财务很多时候对业务的报关单掌握不及时,很多时候都是隔了很久后才发现有些报关单需要做征税申报。

更有甚者,企业一直没申报增值税,税务局核查的时候才发现有漏申报的,结果调整申报表,补税补滞纳金,一堆事情。

现在电子税务局推出这项功能,给企业规避了风险,企业存在出口应征税报关单时候可以主动推送,企业自行确认,及时申报,避免申报风险。

如何查询货物是否属于出口应征税货物?

方法一:

进入擎天全税通官网https://www.chinackts.com/,点击【退税率查询】,输入商品代码或商品名称,点击搜索,查看出口退税率情况。

如退税率为0,说明该商品可能是出口免税不退税货物或者是出口应征税货物;如“特殊商品标识”显示为1,代表“禁止出口或出口不退税”,则该商品为出口应征税货物。

方法二:

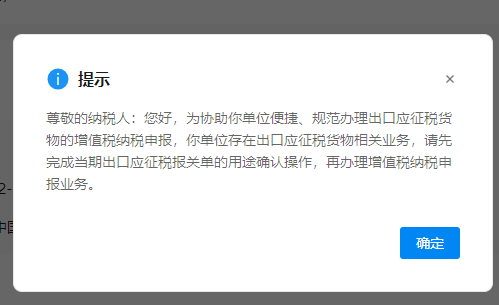

登录新电子税务局,在【我要查询】-【一户式查询】中,点击【出口文库查询】。

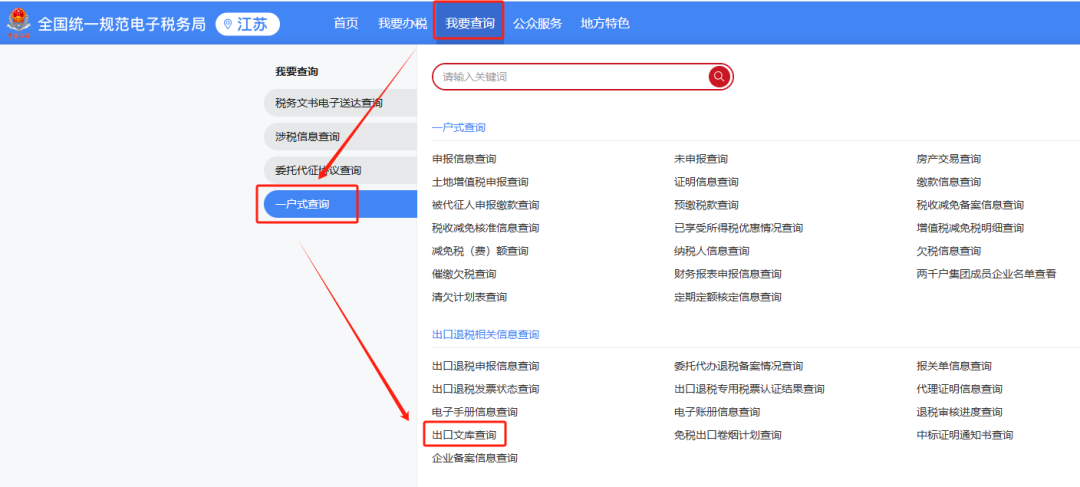

输入“商品代码”或“商品名称”,点击查询,查看出口退税率情况,也可结合左侧类别树选择对应章节查找。

如退税率为0,说明该商品可能是出口免税不退税货物或者是出口应征税货物。进一步双击打开“商品码详情”弹窗,查看“特殊商品标识”,如“特殊商品标识”为“禁止出口或出口不退税”的,则该商品为出口应征税货物。

2、重要!税务局调整增值税纳税申报!

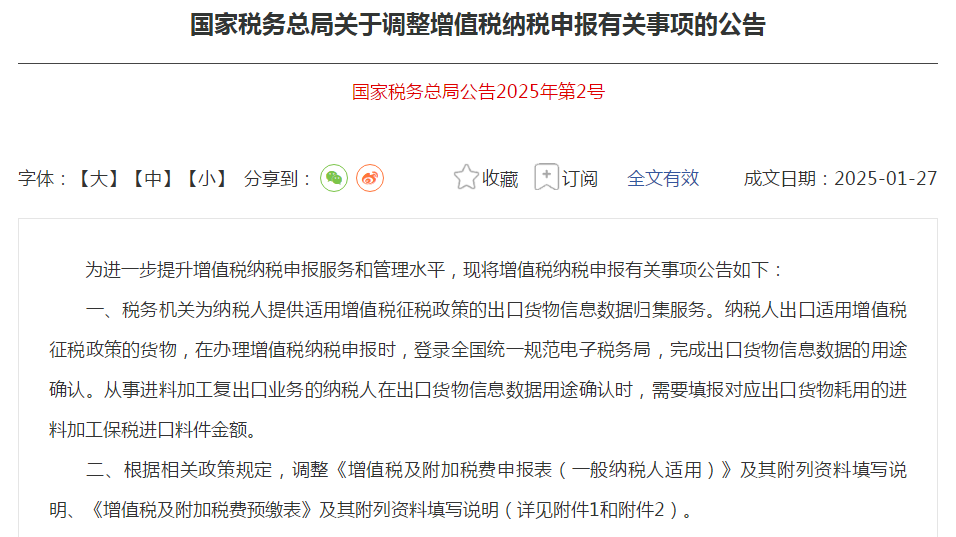

公告内容:

1、税务机关为纳税人提供适用增值税征税政策的出口货物信息数据归集服务。纳税人出口适用增值税征税政策的货物,在办理增值税纳税申报时,登录全国统一规范电子税务局,完成出口货物信息数据的用途确认。从事进料加工复出口业务的纳税人在出口货物信息数据用途确认时,需要填报对应出口货物耗用的进料加工保税进口料件金额。

2、根据相关政策规定,调整《增值税及附加税费申报表(一般纳税人适用)》及其附列资料填写说明、《增值税及附加税费预缴表》及其附列资料填写说明(详见附件1和附件2)。

3、本公告自2025年2月1日起施行。《国家税务总局关于增值税 消费税与附加税费申报表整合有关事项的公告》(国家税务总局公告2021年第20号)附件2和附件6同时废止。

3、征期必看:增值税申报表填写说明补充了哪些内容?

4、2025年起这几种情形都不用交增值税了

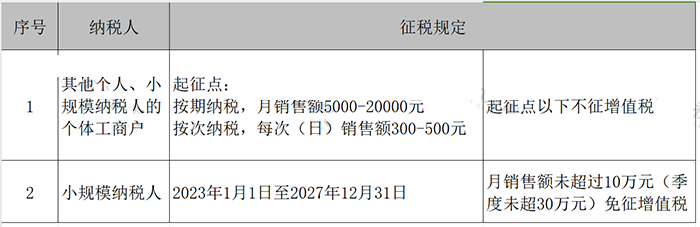

一、会计必须知道,这些人免征增值税

几点提醒:

1.免征增值税,只能开普票不能开专票。

2.直接减免不需要计提减免的增值税,应全部计入收入。

3.同时符合小微企业免征增值税政策和其他免征增值税政策的,按照小微企业免征增值税政策填写申报表。

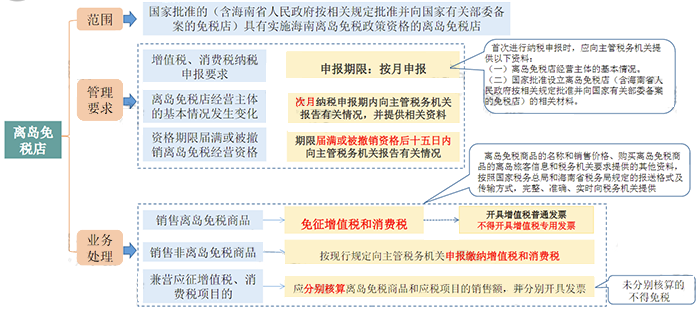

二、这三个地区,免征增值税

1、海南离岛免税店销售离岛免税商品免征增值税和消费税。

2、横琴、平潭各自的区内企业之间销售其在本区内的货物,免征增值税和消费税。

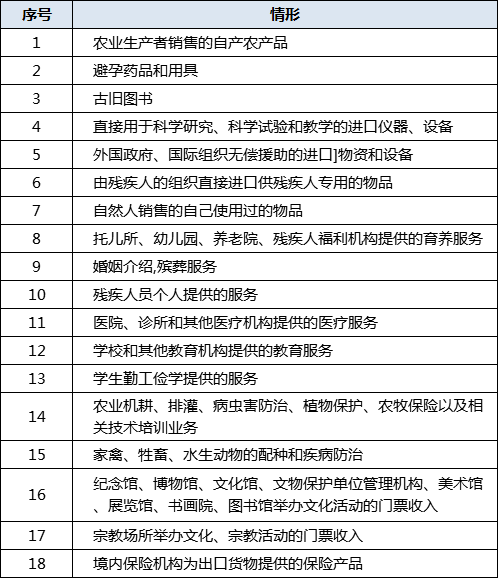

三、会计必须知道,这18种情形免征增值税

四、会计必须知道,这17种情形不征增值税

五、其他增值税税收优惠

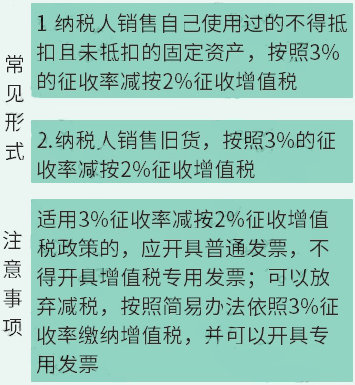

1、直接减征

是指增值税纳税人发生增值税应税行为,符合国际政策规定的,在销售时对其计算的应纳税额,直接给予减征。

提示:企业出售使用过的固定资产,满足条件的,可以适用简易计税,按照3%征收率减按2%征收。一般纳税人和小规模纳税人都是可以享受的。

这种简易计税以及优惠政策,都只是计算税金的方式不一样,一般纳税人在会计核算时计入的会计科目使用“应交税费——简易计税”,而不计入“应交税费——应交增值税(销项税额)”科目,其他的会计核算步骤跟一般计税一样。

如果是小规模纳税人,都是简易计税,是否享受优惠政策只是计算的税额不一致,会计核算就没有差异,税额都统一计入“应交税费——应交增值税”。

以一般纳税人为例:

1.转入清理:

借:固定资产清理累计折旧固定资产减值准备(如有)

贷:固定资产

2.支付或发生清理费用:

借:固定资产清理应交税费——应交税费(进项税额)(如有)

贷:银行存款等

3.出售:

借:银行存款等

贷:固定资产清理

应交税费——简易计税(按照优惠后应交税额)

4.结转:

借:固定资产清理

贷:资产处置损益(可能在借方)

增值税纳税申报表填写:

一般纳税人在办理增值税纳税申报时,减按2%征收率征收增值税的销售额,应当填写在《增值税及附加税费申报表附列资料(一)(本期销售情况明细表)》二、简易计税方法计税中“3%征收率的货物及加工修理修配劳务”相应栏次;对应减征的增值税应纳税额,按销售额的1%计算填写在《增值税及附加税费申报表(一般纳税人适用)》“应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

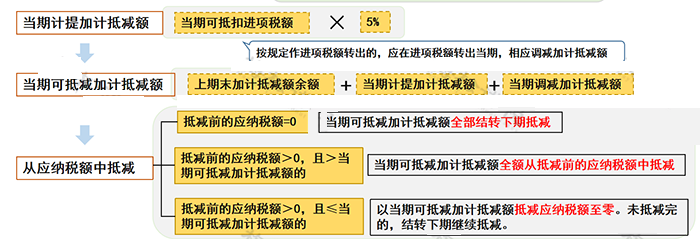

2、加计抵减

自2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额

从应纳税额中抵减加计抵减额的方法如下:

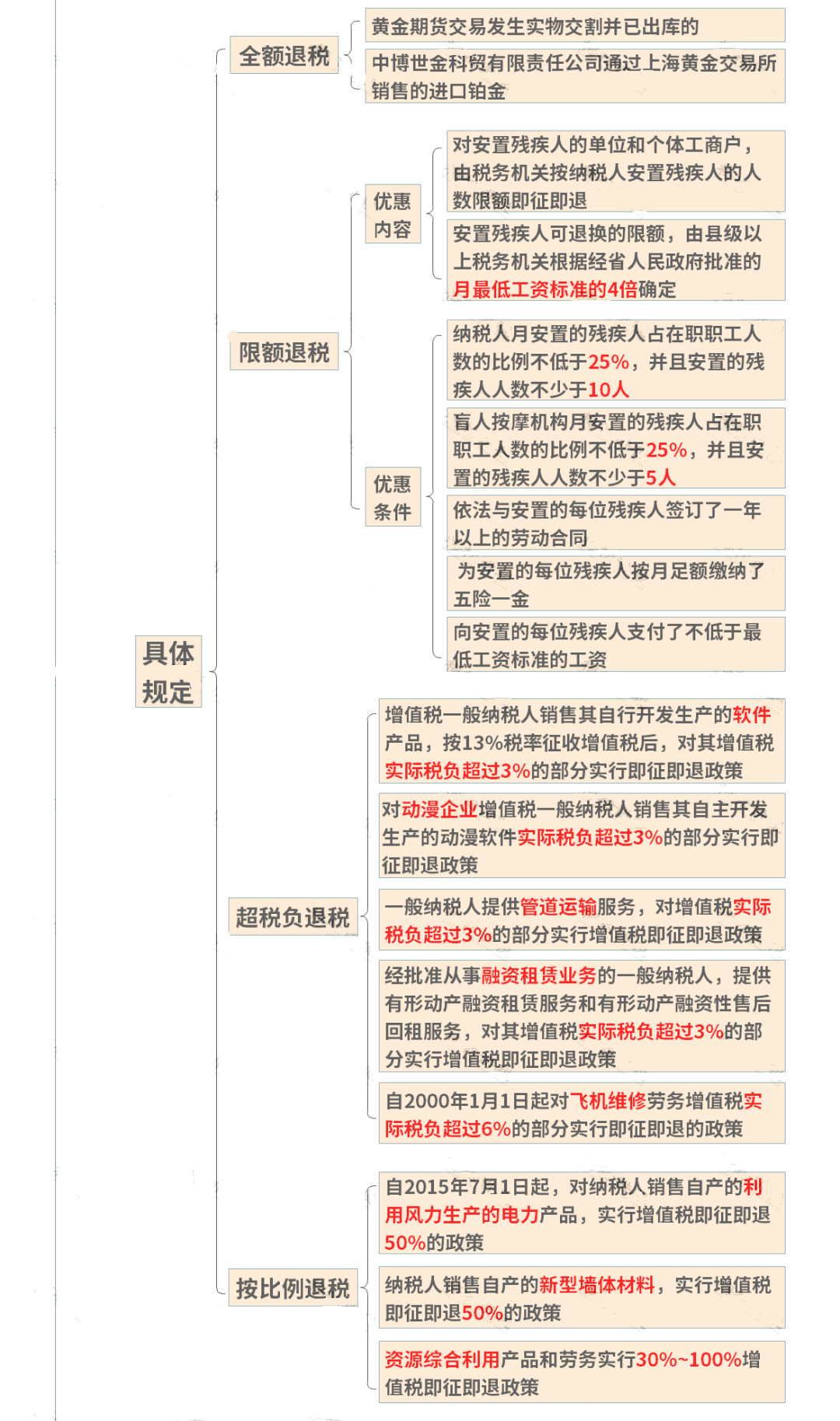

3、即征即退、先征后退

根据规定,对于按照规定申报缴纳税款且符合规定的,由税务机关在征收税款时,按规定全额或部分予以退还。主要有全额退税、限额退税、超税负退税以及按比例退税四种方式。

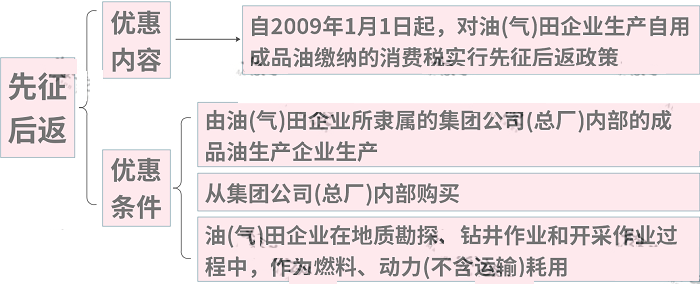

4、先征后返

按税法规定缴纳的税款,由税务机关征收入库后,再由财政部门按规定的程序给予部分或全部返还已纳税款的一种税收优惠。

来源:财务第一教室、国家税务总局等